Dalam analisis teknikal keuangan (FTA) saat ini, mata pelajaran pertama yang dipelajari adalah Teori DOW. Kedengarannya mirip dengan DOW Jones bukan? Nah itu ditulis oleh Charles H. Dow yang merupakan salah satu pendiri Dow Jones and Company. Penulis sendiri tidak pernah menyebutnya "Teori DOW" karena dia hanya menulis potongan informasi di The Wall Street Journal di mana dia adalah pendirinya. William Peter Hamilton, Robert Rhea, dan E. George Schaefer mengumpulkan dan mengatur tulisannya dari 255 editorial di The Wall Street Journal dan menyebutnya Teori DOW.

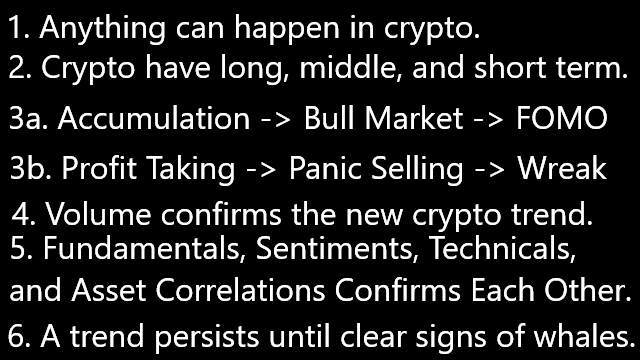

Jika Anda telah mengikuti laporan pendapatan blog saya, Anda mungkin membaca bahwa saya menggunakan keuntungan saya dari bull market crypto untuk mengambil kursus dalam analisis teknis keuangan. Karena sudah banyak sumber tentang Teori Dow seperti Wikipedia dan Investopedia, Saya akan menulis milik saya dari perspektif berbeda yang didasarkan pada pengalaman saya di pasar mata uang kripto dan kursus analisis teknis keuangan saya. Ada enam poin utama Teori DOW:

1. Pasar Mendiskon Semuanya (The Market Discounts Everything)

Pasar menggabungkan setiap informasi secara real-time. Hampir secara manusiawi tidak mungkin untuk mengejar ketinggalan secara real-time. Jadi tidak ada “benar secara mutlak” dan “salah secara mutlak”, tetapi adanya “kemungkinan besar” dan “kemungkinan kecil”.

- Pasar mendiskon semuanya.

- Pasar menuju kebalikan dari analisis kita.

- Mungkin ada informasi yang kita tinggalkan, jadi kembali ke aturan nomor 1 bahwa pasar mendiskon semuanya dan sesuaikan kembali analisis kita.

Untuk menghubungkan ini dengan kripto, selalu yang terbaik adalah mengubah nada kita dengan cepat. Seorang investor tidak mengikuti Bitcoin Maximalist yang selalu optimis di Bitcoin. Selalu optimis bagus untuk investor awal tetapi untuk investor baru, adalah bodoh untuk membeli di harga tinggi. Lebih aman menunggu pull back, koreksi, atau bear market daripada membeli tinggi dan panik jual nanti. Investor harus menyadari bahwa mereka yang selalu optimis bukan investor murni, mereka adalah pendukung yang akan hidup dan mati untuk Bitcoin. Untuk penganalisa, pasar adalah rajanya, bukan Bitcoin. Jika Anda ingin mengambil dewa, jangan mengambil Bitcoin sebagai dewa, tetapi ambil pasar sebagai dewa. Di sisi lain, selalu pesimis seperti Peter Schiff dan mendengarkan bankir sentral selalu mengatakan bahwa kripto tidak memiliki nilai dan spekulasi murni juga tidak baik. Saya percaya bahwa pasar kripto sangat spekulatif karena kebanyakan orang masuk hanya untuk berharap mendapat untung di masa depan. Namun, hanya "sangat spekulatif" dan saya percaya ada nilai seperti transaksi lintas batas yang lebih murah, buku besar yang transparan, tidak dapat disita, tidak dapat disensor, keuangan terdesentralisasi, dan semua inovasi lain dalam teknologi keuangan (fintech). Ketika Bitcoin mencapai $1000, Peter Schiff benar untuk menyebutnya gelembung, tetapi ketika turun, tidak bijaksana untuk tetap pesimis. Fakta bahwa Bitcoin naik menjadi $20000, dia benar lagi untuk menyebutnya sebagai atas dan turun menjadi $3000 tetapi apakah Anda tetap pesimis lagi? Salah! puncak berikutnya adalah $60000! Mengikuti Peter Schiff baik untuk menjaga kekayaan Anda dengan mengubah aset Anda menjadi emas dan perak, tetapi bagi kebanyakan orang tidak akan pernah menembus batas kaya jika Anda hanya mengikutinya. Jika Anda mengabaikannya dan masuk ke kripto lebih awal, Anda telah kaya. Bahkan saya mendapatkan gaji rata-rata 10 tahun hanya dalam waktu setengah tahun. Jika Anda seorang pedagang dan selalu mendengarkan Bitcoin Maxis atau Peter Schiff, Anda harus berhenti menyebut diri Anda seorang pedagang.

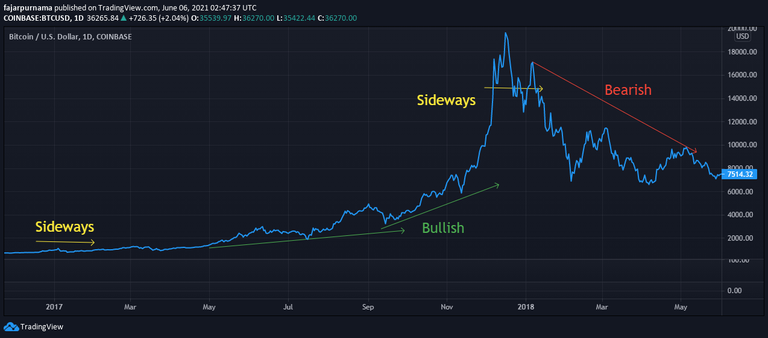

2. Bagan Memiliki 3 Skala Utama

Skala Mikro

Lihatlah 12 Maret 2020 yang sepertinya Bitcoin akan mati.

Skala Makro

Jika kita memperkecil, itu hanya siklus dan tidak ada yang dramatis.

Skala Penuh

Jatuhnya harga yang sangat besar pada Maret 2020 karena Pandemi COVID tampaknya tidak signifikan dalam skema besar.

Urutan Analisis

Saya menulis narasi kebalikan dari bagaimana kita seharusnya menganalisis untuk menekankan pentingnya melihat gambaran yang lebih besar. Tidak melihat gambaran yang lebih besar juga menjadi penyebab orang dihancurkan oleh rasa takut ketinggalan (fear of missing out atau FOMO). Ketika melihat gambaran yang lebih besar, orang seharusnya berhati-hati ketika Bitcoin memompa, malah kebanyakan sebaliknya tidak mengambil keuntungan dan membiarkan keserakahan mengambil alih jiwa mereka, mengakibatkan mereka panik menjual ketika harga jatuh. Tentu saja, mereka akan tambah menangis lagi ketika harga naik lagi. Meskipun waktu terbaik untuk berdagang adalah saat FOMO tetapi waktu terbaik untuk berinvestasi adalah saat ketenangan sebelum badai dan dengan memperbesar gambaran yang lebih besar, kita dapat menebak dengan lebih baik kapan itu tenang dan kapan itu badai.

Melihat gambaran yang lebih besar, berlaku di mana-mana tidak hanya di bidang keuangan. Ketika kita ingin membaca sebuah buku, pertama-tama kita melihat sampul, judul, lalu ringkasannya sebelum membaca isinya. Dalam sebuah artikel, kita membaca judulnya terlebih dahulu, lalu gambarnya, lalu akhirnya isinya. Dalam pendidikan, kita mempelajari gambaran umum di sekolah dasar dan sekolah menengah, kemudian memilih bidang di sekolah sarjana, dan akhirnya khusus di sekolah pascasarjana. Kita sendiri hidup di dunia, di planet yang disebut Bumi, Bumi memiliki banyak negara, negara memiliki banyak provinsi, dan provinsi memiliki banyak kota. Ada banyak contoh dan urutan untuk analisis teknis keuangan adalah:

- Lihatlah skala penuh biasanya di atas grafik mingguan.

- Zoom ke skala makro biasanya grafik harian.

- Terakhir perbesar ke skala mikro yaitu grafik per jam dan menit.

3. Setiap Skala memiliki 3 Tren dan 2 Tren memiliki 3 Fase

3 Tren

- Bullish berarti banteng menerobos ke atas di mana harga naik.

- Bearish berarti beruang membanting ke bawah di mana harga turun.

- Sideways berarti harga keseluruhan tidak naik atau turun.

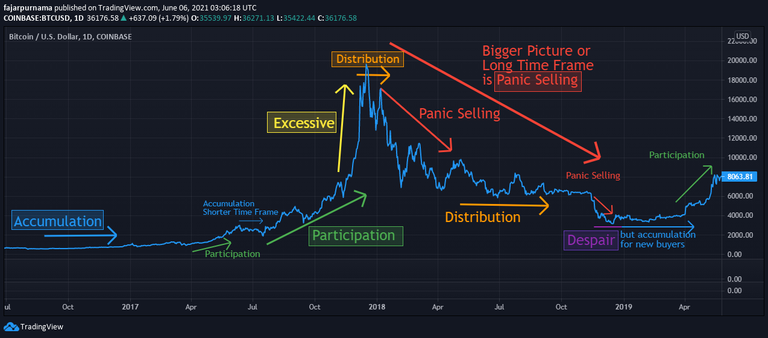

3 Fase dalam 2 Tren

Tren Bullish

- Akumulasi adalah fase sideway sebelum naik dimana investor awal membeli dan mengakumulasi pada fase ini. Ini adalah waktu yang membosankan di pasar di mana sedikit orang yang tertarik dan seperti yang saya katakan sebelumnya, investor berinvestasi selama masa tenang sebelum badai.

- Participasi berarti semakin banyak orang yang mulai mendengar tentang aset tersebut dan tertarik untuk berpartisipasi. Pada tahun 2021, ketika Elon Musk dan influencer lainnya mulai men-cuit tentang mata uang kripto, pengikut mereka menjadi penasaran, dan kemudian tertarik untuk membeli. Bagi trader, ini adalah fase untuk rajin trading karena harga mulai berfluktuasi.

- Berlebihan adalah fase yang lebih terkait dengan takut ketingalan (fear of missing out atau FOMO). Kerabat dan teman mulai mendengar bahwa orang menjadi kaya dengan mata uang kripto dan mereka tidak ingin ketinggalan. Sebagian besar memutuskan untuk membeli dan berjudi tanpa melakukan riset sendiri. Akhirnya ketika kerabat jauh dan teman yang tidak pernah menghubungi Anda sebelumnya mulai menghubungi Anda menanyakan tentang mata uang kripto merupakan indikasi kuat bahwa itu adalah akhir dari fase berlebihan. Ini terutama benar jika akhirnya kakek-nenek Anda bertanya tentang kripto juga.

Tren Bearish

- Distribusi fase dimana akhirnya banyak siaran berita tentang mata uang kripto karena harganya sangat tinggi. Semua orang ada dalam permainan. Siapa lagi yang akan membeli untuk menaikkan harga lebih tinggi lagi?

- Menjual Dalam Kepanikan adalah fase di mana tidak ada lagi pembeli baru yang mendorong harga naik dan pembeli terutama pembeli awal mulai mengambil keuntungan yang mendorong harga turun. Pembeli dan investor baru tiba-tiba merugi atau hampir merugi. Mereka mulai panik karena harga terus turun takut kehilangan investasi mereka dan mulai menjual. Harga terus jatuh dan lebih banyak dari mereka mulai panik.

- Putus asa adalah fase di mana akhirnya tidak ada lagi penjual yang panik. Yang tersisa adalah pendukung sejati aset, pengguna yang membeli bukan untuk diinvestasikan tetapi untuk digunakan, dan mereka yang terlambat dalam panic selling dan putus asa karena menjual pada titik ini tidak akan membuat banyak perbedaan. Tetapi ke depan bisa mengubah klasifikasi fase ini. Jika harga turun lagi, fase ini akan berganti nama menjadi fase distribusi, dan sebaliknya jika harga naik, fase ini menjadi fase akumulasi bagi pembeli baru.

4. Volume Mengkonfirmasi Tren

Volume yang lebih tinggi menunjukkan bahwa tren kemungkinan besar akan berlanjut. Di sisi lain ketika harga bergerak tetapi volumenya kecil, teori menyarankan kita untuk berhati-hati terhadap pembalikan arah harga. Banyak trader yang saya kenal lebih suka menggunakan indikator seperti relative strength index (RSI), stochastic, dan moving average convergence divergence (MACD) sebagai pengganti indikator volume. Mungkin di masa lalu tidak ada indikator modern dan pada saat itu hanya ada indikator volume.

5. Pasar Mengkonfirmasi Satu Sama Lain

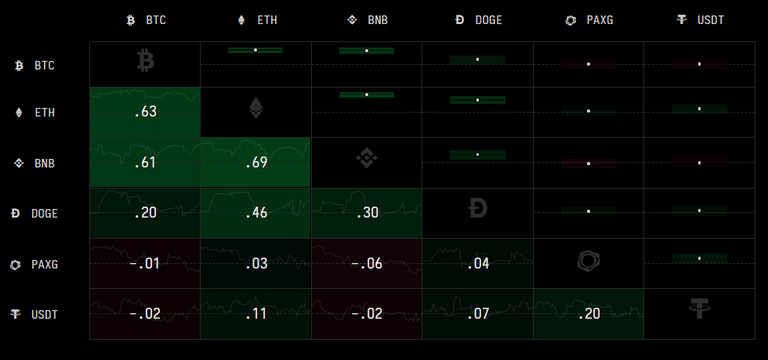

Di sini saya menggunakan Crypto Watch untuk melihat korelasi antara aset kripto. hari ini populer ketika Bitcoin naik, seluruh pasar kripto naik, dan begitu juga sebaliknya. Meskipun, saya merasa lebih aman untuk menggunakan koin teratas sebagai indikator atau lebih baik lagi sebagian besar pasar jika memungkinkan. Jika koin teratas turun, ada kemungkinan besar koin lain akan mengikuti. Jika Anda mengincar koin, lebih baik menunggu sampai turun juga sebelum membeli. Di sisi lain, jika koin yang Anda incar tidak turun, malah cenderung naik di mana berdasarkan pengalaman saya, sesuatu yang istimewa sedang terjadi dengan koin tersebut.

Menurut pendapat saya, salah satu alasan mengapa seluruh pasar kripto berkorelasi dengan Bitcoin ketika harga naik adalah karena masih banyak orang yang belum terjun di kripto. Bagi orang baru, Bitcoin adalah hal pertama yang mereka pelajari. Sangat jarang bagi seseorang yang baru mengetahui tentang koin acak terlebih dahulu sebelum Bitcoin. Setelah mereka masuk ke Bitcoin, maka mereka akan melihat bahwa ada mata uang kripto lain. Singkatnya, Bitcoin saat ini adalah batu penjuru bagi orang-orang baru. Mereka membeli Bitcoin terlebih dahulu, lalu mereka membeli koin lain itulah sebabnya ketika Bitcoin naik, koin lain cenderung naik.

Adapun ketika harga Bitcoin turun, itu terkait dengan banyak orang yang ingin membeli koin populer dengan harga lebih murah. Saat Bitcoin turun, pedagang cenderung mengambil untung dari koin lain dan menunggu dan melihat seberapa jauh harga Bitcoin bisa turun sebelum membeli. Singkatnya, kebanyakan orang di kripto tertarik pada banyak koin, bukan hanya satu. Itulah sebabnya ketika koin populer turun, orang-orang di koin lain juga akan menjual karena mereka melihat peluang untuk mendapatkan lebih banyak koin populer dengan harga yang lebih murah.

Adapun ekosistem token, mereka sama. Untuk UNI, LINK, dan SUSHI, jika Ethereum naik, maka koin ini cenderung naik karena untuk membeli token tersebut kita membutuhkan Ethereum. Untuk CAKE, BAKE, BANANA, dll kita membutuhkan BNB untuk membelinya. Untuk PNG, YTS, dan SNOW kita membutuhkan AVAX.

Koin DOGE menjadi kurang berkorelasi dengan pasar kripto karena bergerak berdasarkan influencer seperti gerakan TikTok untuk mencapai DOGE $1 dan Elon Musk, Snoop Dog, Gene Simons, dan Dallas Mavericks mengadopsi DOGE. Emas dan Perak menjadi kurang berkorelasi baik dengan Dolar AS dan pasar kripto yang merupakan pilihan diversifikasi yang baik. Akhirnya, tidak ada yang namanya membeli kripto dan Dolar AS pada saat yang sama karena keduanya berkorelasi negatif.

Selain menghubungkan satu indeks dengan yang lain dan satu aset dengan yang lain, adalah mengkorelasikan informasi dalam analisis. Ketika analisa teknikal kita menunjukkan bullish dan sinyal beli, kita harus mengkonfirmasi dengan fundamental apakah proyek tersebut menyediakan produk yang baik atau tidak, peta jalan apakah mereka tepat waktu atau tidak, berita apakah itu menarik atau tidak, dan sentimen apakah orang senang atau marah. Jika sebagian besar positif, maka merupakan korelasi konvergensi yang kuat yang sebagian besar aman untuk dibeli. Namun, jika negatif maka divergensi, ada kemungkinan pembalikan jadi berhati-hatilah dimana yang terbaik adalah tidak melakukan apa pun jika kita tidak yakin. Misalnya, berita sedang bullish tetapi harga tidak bergerak. Investor akan kecewa dan akan menjual.

6. Tren Bertahan Sampai Pembalikan Jelas (Trend Persist Until Clear Reversal)

Ada banyak noise dalam jangka waktu yang singkat. Ada banyak pasang surut dalam kerangka waktu tengah. Namun, selalu ada garis tren dalam jangka waktu yang lama. Selama garis tren tidak ditembus, tren tetap ada. Bagi orang-orang yang memasuki Bitcoin pada Februari 2021, tren bullish dipatahkan pada April 2021 karena gagal mempertahankan $60000. Bagi orang-orang yang memasuki Bitcoin di Malam Tahun Baru 2021, tren bullish dipatahkan pada Mei 2021 karena gagal mempertahankan $55.000. Untuk orang-orang yang masuk selama hype DeFi pada Oktober 2020 sekarang berada di saat kritis apakah harga dapat mempertahankan $ 37.000. Untuk orang yang masuk lebih awal masih dalam tren bullish sampai tembus di bawah $20.000. Inilah sebabnya mengapa analisis rantai menunjukkan bahwa orang-orang yang panik menjual adalah pendatang baru karena dari perspektif mereka trennya bearish. Namun, untuk orang-orang awal seperti saya, analisis rantai menunjukkan bahwa kebanyakan dari kita belum menjual karena kita masih untung dan bagi kita masih bullish.

Rekomendasi

Teori DOW sangat membantu di mana-mana, tidak hanya saham, kripto, dan valuta asing. Ini berguna bahkan dalam komoditas, bisnis, dan untuk pedagang. Pedagang baru mungkin tidak tahu ada Teori DOW dan langsung mengidentifikasi support dan resistance, dan menggambar garis tren. Seorang penganalisis teknis keuangan yang serius menghafal Teori DOW, memahami makna di baliknya, dan selalu memperhatikan Teori dalam setiap analisis. Dengan kata lain, Teori DOW adalah yang pertama sebelum melakukan segala jenis analisis. Misalnya, lihat gambar yang lebih besar terlebih dahulu dan tebak fase yang sedang terjadi. Kedua, periksa apakah trennya bertahan atau tidak dan lihat apakah volumenya mengkonfirmasi demikian. Ketiga, jangan lupa untuk melihat berita, memeriksa sentimen masyarakat, dan juga melihat informasi terkait lainnya. Misalnya, kita tidak ingin buy/long pada emas dan Bitcoin saat Dolar Amerika Serikat pulih. Sebaliknya, lebih baik membeli saham AS. Bahkan sebelum itu, fundamental lebih penting di mana setidaknya kita harus tahu apa yang kita investasikan atau tradingkan. Anda dapat mencoba bertanya kepada trader baru tentang apa itu Ethereum, Binance Smart Chain, dan Polygon. Mungkin kebanyakan dari mereka tidak bisa menjawab. Jika bisa, jawabannya kemungkinan besar MATIC naik pesat dan mereka mendapat untung dengan membeli MATIC. Jika Anda adalah orang seperti itu, maka perlu waktu untuk membaca dasar-dasarnya dan kemungkinan besar Anda akan melewatkan perdagangan jika Anda membaca dasar-dasarnya terlebih dahulu. Namun, jangan terus-terusan seperti itu karena akan memperbesar peluang Anda hancur. Ketika Anda ditanya apa itu MATIC, setidaknya Anda harus menjawab bahwa itu adalah lapisan kedua Ethereum yang menyediakan biaya yang jauh lebih murah untuk keuangan terdesentralisasi (DeFi). Itu adalah jawaban yang jauh lebih baik meskipun tidak terlalu akurat. Akhirnya, ketika pasar berjalan berlawanan dengan prediksi Anda, jangan salahkan pasar karena Teori DOW nomor 1 bahwa pasar mendiskon segalanya dan mungkin Anda melewatkan beberapa informasi. Analisis Anda yang salah, bukan pasar. Diskon "semuanya" secara harfiah adalah "semuanya", bahkan cuitan Elon Musk.

Mirrors

- https://www.publish0x.com/cryptocurrency-101-for-users/analisis-teknis-keuangan-narasi-kripto-bab-1-teori-dow-xwwwjzz?a=4oeEw0Yb0B&tid=blurt

- https://0darkking0.blogspot.com/2021/08/analisis-teknis-keuangan-narasi-kripto.html

- https://0fajarpurnama0.medium.com/analisis-teknis-keuangan-narasi-kripto-bab-1-teori-dow-4d461ac25061

- https://0fajarpurnama0.github.io/cryptocurrency/2021/06/05/atk-kripto-bab-1

- https://hicc.cs.kumamoto-u.ac.jp/~fajar/cryptocurrency/atk-kripto-bab-1

- https://0fajarpurnama0.wixsite.com/0fajarpurnama0/post/analisis-teknis-keuangan-narasi-kripto-bab-1-teori-dow

- http://0fajarpurnama0.weebly.com/blog/analisis-teknis-keuangan-narasi-kripto-bab-1-teori-dow

- https://0fajarpurnama0.cloudaccess.host/index.php/cryptocurrency/10-cryptocurrency-101-for-users/mata-uang-kripto-101-untuk-pengguna/251-analisis-teknis-keuangan-narasi-kripto-bab-1-teori-dow

- https://read.cash/@FajarPurnama/analisis-teknis-keuangan-narasi-kripto-bab-1-teori-dow-5b6e1dd7

- https://loop.markets/analisis-teknis-keuangan-narasi-kripto-bab-1-teori-dow

- https://www.floyx.com/article/0fajarpurnama0/financial-technical-analysis-crypto-narrative-chap-00016ca759

- https://markethive.com/0fajarpurnama0/blog/analisistekniskeuangannarasikriptobab1teoridow